Norges første auksjon om havvind ble gjennomført under en avtale hvor staten garanterer en stabil pris for operatøren. Den totale subsidiegrensen er på 23 milliarder kroner. Hvordan vil dette fungere, og hvor lang tid vil det ta å nå denne grensen? Vi har gjort utregningene for deg.

Auksjonen om havvind på Sørlige Nordsjø II-området ble vellykket gjennomført den 20. mars 2024. Kontrakten er tildelt Ventyr, eid av Parkwind (51%) og Ingka (49%), til en pris på 115 øre/kWh (heretter kalt «kontraktsprisen»). I henhold til avtalen vil vindparkoperatøren selge den produserte kraften til spotmarkedet. Hvis spotprisen er lavere en kontraktsprisen, vil staten betale differansen til operatøren. Hvis spotprisen er høyere en kontraktsprisen, vil operatøren gi overskuddet til staten. Dette er kjent som en tosidig differansekontrakt (Contract for Difference, CfD, på engelsk). Dette er en vanlig subsidiemekanisme for fornybar energi.

La oss ta et eksempel. Hvis spotprisen i en bestemt time er 100 øre/kWh og vindparken genererer 1000 MWh i løpet av denne timen, vil operatøren få en inntekt fra spotmarkedet på 1 MNOK. Men gitt en CfD med en kontraktspris på 115 øre/kWh, vil operatøren få differansen (115 – 100 = 15 øre/kWh) i subsidier fra staten. I dette tilfellet tilsvarer det 0,15 MNOK for den gitte timen. Operatørens samlede inntekt for denne timen blir altså 1,15 MNOK.

Hvis spotprisen er høyere enn kontraktsprisen, for eksempel 150 øre/kWh, vil operatøren få en inntekt fra spotmarkedet på 1,5 MNOK, men staten får tilbakebetalt differansen (150 – 115 = 35 øre/kWh), som i dette tilfellet utgjør 0,35 MNOK. Det vil gi operatøren 1,15 MNOK i inntekt for 1000 MWh; noe som tilsvarer samme beløp som i det forrige eksemplet.

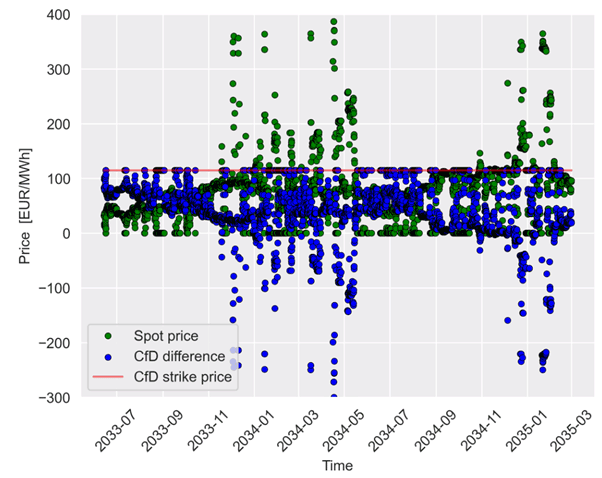

Operatørens inntekt vil dermed være uavhengig av spotprisen og bare avhengig av hvor mye operatøren produserer til enhver tid. Slik reduserer en tosidig differansekontrakt risikoen for operatøren. Forholdet mellom spotprisen og CfD-prisen er illustrert i Figur 1, hvor de grønne prikkene illustrerer en simulert spotpris, og de blå prikkene illustrerer den resulterende effekten på CfD-subsidiene. Den falmende røde linjen er kontraktsprisen på 115 øre/kWh. Det er plottet en simulert kraftpris tidsserie for et potensielt fremtidig offshore budområde kalt NO-S-OWP. Kraftprisene er valgt ut fra en kraftsystemsimulering av mulige fremtidige offshore budområder. Simuleringene er utført ved hjelp av kraftmarkedssimuleringsverktøy utviklet av SINTEF Energi, og inngangsdataene er basert på ENTSO-e TYNDP, Statnett og NVE i et 2040-scenario for det europeiske kraftsystemet. I denne simuleringen er SNII havvindproduksjonen radialt koblet til NO2-budområdet.

Til disse beregningene, og for enkelhets skyld, ble EUR/NOK valutakursen satt til 10 NOK for 1 EUR, som gir oss en kontraktspris på 115 EUR/MWh. Som vist i Figur 1, er strømprisen til tider under 115 EUR/MWh, og dermed er CfD-differansen positiv (operatøren mottar subsidier fra staten). Noen ganger er spotprisen høyere enn 115 EUR/MWh, og da er CfD-differansen negativ (operatøren «sender penger tilbake» til staten).

Auksjonen som ble vunnet av Ventyr har som betingelse at subsidiene tilknyttet kontrakten er begrenset til 23 milliarder NOK, og at den installerte kapasiteten ikke vil overstige 1500 MW. Det er derfor interessant å se på inntektsstrømmen for en slik installasjon for et fremtidig scenario i et offshore budområde. Merk at både subsidiegrensen og prisen i realiteten skal justeres i tråd med en prisindeks. For enkelhets skyld har vi ikke inkludert det i vårt eksempel.

Basert på disse simuleringene, vil subsidiegrensen bli nådd etter omtrent 6,5 års drift.

Med utgangspunkt i 1500 MW installert kapasitet har vi beregnet en produksjonsserie for denne vindparken basert på vinddata fra ERA5. Det er viktig at vindserien som brukes til å generere produksjonsserien er den samme som den som brukes for prissimuleringene, da det er sterke korrelasjoner mellom de to. Kraftprisen i et fremtidig kraftsystem dominert av vind- og solkraft vil ha prisvariasjoner som generelt fører til lavere kraftpriser når det er stor produksjon fra disse kildene. Som regel vil prisen havvindparker oppnår for sin produksjon være lavere enn gjennomsnittskraftprisen i området. Derfor må produksjonsserien og prisserien komme fra en samsvarende kilde og ha tilstrekkelig høy oppløsning. Bruken av gjennomsnittspriser over lengre tidsperioder ville gi store feil i inntektsestimatene.

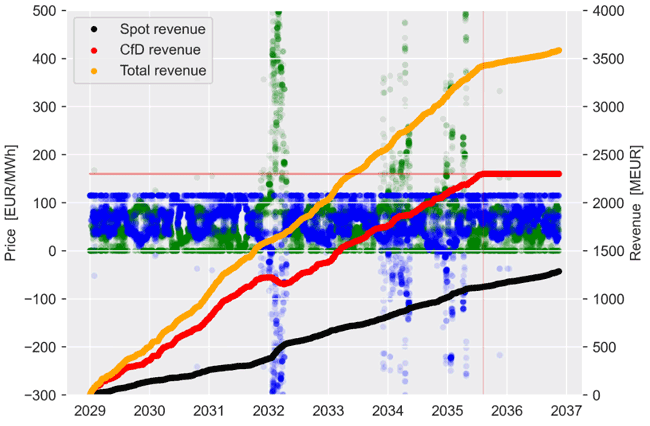

I Figur 2 er de simulerte prisene for det mulige fremtidige offshore budområdet NO-S-OWP gitt for flere år. Disse er basert på historiske kronologiske værår, og det antas at produksjonen starter 1. januar 2029 med en installert kapasitet på 1500 MW.

Den svarte kurven viser inntekter fra spotmarkedet på en 3-timers basis. Merk at alle de simulerte prisene er positive, og dermed er det en stadig økende kumulativ inntektsstrøm fra spotmarkedet. Den røde kurven viser inntekter fra CfD-differansen som ble nevnt ovenfor. Som vi forklarte tidligere kan denne differansen være positiv eller negativ. Dermed er den kumulative inntektsstrømmen fra CfD negativ i tidsintervaller der spotprisen er høyere enn kontraktsprisen på 115 EUR/MWh, og vindparkoperatøren «tilbakebetaler subsidier». Likevel er den generelle trenden at inntektene fra CfD er positive, med en kontraktspris som overstiger spotprisen. Den oransje linjen viser den kombinerte inntekten for operatøren (sum av CfD og spot). Som nevnt tidligere, er de totale subsidiene begrenset til 23 milliarder kroner, eller 2 300 millioner euro i henhold til valutakursen vi satte tidligere. Etter at denne grensen er oppnådd, vil ikke flere subsidier bli utbetalt til operatøren, og operatøren vil helle ikke lengre måtte tilbakebetale overskudd fra spotmarkedsinntektene.

Basert på disse simuleringene, vil subsidiegrensen bli nådd etter omtrent 6,5 års drift. Det er selvfølgelig store usikkerheter knyttet til anslaget. Absolutte fremtidige kraftpriser, deres svingninger og fremtidig produksjon er vanskelige å anslå nøyaktig. Uansett er forventningen at operatørens inntekter vil falle innenfor denne omtrentlige tidsrammen, på grunn av at grensen for subsidier blir nådd. Videre forventes det at operatøren vil inngå en slags langsiktig kraftkjøpsavtale. Prisen i denne avtalen vil sannsynligvis baseres på partenes forventninger til fremtidige spotpriser, og derfor forblir analysen basert på spotprisen relevant for å estimere fremtidige inntektsstrømmer.

Dette forenklede eksemplet viser hvordan auksjonsresultatene fra SNII kan utspille seg for operatøren, og indikerer en potensiell tidsramme for bruk av de tildelte subsidiene. Som nevnt, er indeksjusteringene av disse tallene ikke hensyntatt. Dette, i tillegg til usikkerheten i pris- og produksjonsprognosene, kan påvirke resultatene. Dette konkrete eksemplet illustrerer likefult realistiske tidsrammer og inntektsskalaer for en potensiell fremtidig havvindpark.

0 kommentarer på “Sørlige Nordsjø II auksjonen: Hvor lenge varer 23 milliarder?”