Den vanligste måten å produsere hydrogen på i dag er å bruke naturgass og omgjøre den til hydrogen og CO2. Da får vi store utslipp av CO2. Vi kaller denne prosessen for reformering av naturgass. Slik produserer Yara i dag sitt hydrogen på fabrikken i Porsgrunn.

I framtiden kan reformeringen endres slik at vi tar vare på CO2, frakter den til Stavanger/Bergen området med skip og sender den i rør ned på dype lagre under bakken ute i Nordsjøen. Når hydrogen produseres på denne måten, kaller vi det blått hydrogen.

Hydrogen kan også produseres ved en prosess som kalles vannelektrolyse. Da bruker vi strøm for å splitte vann slik at vi får hydrogen og oksygen ut av vannet. Til denne prosessen kreves det mye strøm, men det gir ingen CO2 som må fraktes og lagres. Yara har lansert planer om å gå over til denne måten å produsere hydrogen på i sin produksjon av ammoniakk på Herøya i Porsgrunn. Hvis strømmen som brukes i elektrolysen er fornybar, dvs. solkraft, vindkraft og vannkraft, gi elektrolysen ingen direkte CO2 utslipp. Dette kaller vi for grønt hydrogen.

Grønt hydrogen vil sannsynligvis bli produsert i mindre fabrikker som er jevnt geografisk fordelt, selv om det vil bli bygd mange store fabrikker av denne typen også. Det er aktuelt å etablere større fabrikker som har egen kraftforsyning fra store anlegg for solkraft og vindkraft slik at man slipper å betale nettleie for strømmen.

Blått hydrogen vil bli produsert i store fabrikker på steder hvor det er tilgang på naturgass og hvor kostnadene for å frakte og deponere CO2 er lave. Dette kan f.eks. være i Norge, UK, Nederland eller på kysten Nord i Tyskland. Hensynet til kostnader for å transportere hydrogenet fram til brukerne kommer også inn i bildet.

Blått hydrogen blir viktig i en lang overgangsfase av det grønne skiftet. Grønt hydrogen vil sannsynligvis ta over den største delen av hydrogenproduksjonen på lang sikt. Det skjer mye forskning på dette fagfeltet og nye muligheter kan muligens komme til anvendelse, les slutten av avsnittet om produksjon av hydrogen, Hydrogen – Wikipedia.

Internasjonale hydrogen-ambisjoner

Vi har inntrykk av at Tyskland etablerer en ambisiøs strategi for import av hydrogen. De legger opp til å få hydrogen fra Nord-Afrika, hvor det er rikelig med solenergi, ved å gå sammen med Italia og Østerrike om å legge en rørledning derfra, se link 1 nedenfor. Videre satser de på å få hydrogen fra Norge gjennom en ny rørledning for hydrogen eller gjenbruk av en eksisterende rørledning for naturgass, Europipe, se link 2. De planlegger å få tilført hydrogen fra Midtøsten med skipstransport, se link 3, og de har etablert samarbeid med sine nære naboland Nederland, der Equinor deltar i et prosjekt for produksjon av blått hydrogen, og UK, se link 4 og 5. Sist, men ikke minst har de etablert et internasjonalt samarbeid for å utvikle hydrogenmarkedet så raskt som mulig, se link 6.

- Austria, Germany and Italy agree on developing joint hydrogen corridor – Decode39.

- GER-NOR Joint feasibility study report – Hydrogen (gassco.eu)

- BMWK – First hydrogen shipment from United Arab Emirates arrives in Hamburg

- Hydrogen in Equinor – Equinor

- From Wind to Wasserstoff: UK and Germany are ideal partners in the energy transition (rechargenews.com)

- H2Global Foundation (h2-de).

EU har gjennom «RePowerEU» satt som mål å få tilgang til 20 millioner tonn hydrogen per år i 2030, hvorav halvparten skal komme fra import (How to ramp up Hydrogen under the new REPowerEU targets – Energy Post). EUs reviderte Fornybardirektiv trådte i kraft 20. november 2023. Der stilles det krav om at 42% av industriens bruk av hydrogen må være fornybar i 2030, og kravet øker til 60% innen 2035.

Hydrogeneksport fra Norge

Når Norge får mulighet til eksport av hydrogen til EU via Tyskland, blir et viktig spørsmål hvorvidt vi skal eksportere grønt eller blått hydrogen? Forskere fra SINTEF har publisert en studie sammen med kolleger fra Tyskland, Sveits og Australia i et prestisjetungt tidsskrift, Joule, hvor de søker å finne ut hvordan grønt og blått hydrogen kan sammenlignes med hensyn til kostnader og utslipp av klimagasser. Når vi anvender deres metode med data for Norge, viser deres tilnærming at grønt hydrogen er vesentlig mer kostbart enn blått i dag og det vil sannsynligvis bli slik nesten fram til 2050. Et slikt beregningsresultat viser at blått hydrogen kanskje kan være konkurransedyktig i lengre tid enn flere ekspertmiljøer på området mener. Dette drøftes i «Dypdykk» – i slutten av denne bloggen.

- Les Joule-artikkelen her (krever tilgang for å lese hele artikkelen): On the cost competitiveness of blue and green hydrogen

- Artikkel i pre-print (åpent tilgjengelig lenke)

Norge kan produsere og levere blått hydrogen i en mengde som monner for EU og Tyskland.

Norge kan produsere og levere blått hydrogen i en mengde som monner for EU og Tyskland. Når det gjelder grønt hydrogen er det tvilsomt om vi kan levere mengder som vil monne. Det skyldes at produksjon av grønt hydrogen er veldig strømkrevende og at produksjon av billig nok hydrogen sannsynligvis må komme fra store mengder vindkraft på land. Det virker politisk nærmest utenkelig at Norge skulle bygge ut mye vindkraft på land med det ene formål å forsyne Tyskland og EU med hydrogen. Forsyning med offshore vind i samarbeid med andre land kan la seg gjøre, men dette blir sannsynligvis dyrere kraft enn kraft fra land.

4 millioner tonn hydrogen til Tyskland

Gassco utreder muligheten for å eksportere inntil 4 millioner tonn hydrogen til Tyskland per år, GER- NOR Joint feasibility study report – Hydrogen (gassco.eu). Dette utgjør 40% av EUs importbehov i 2030. Hvis vi tenkte oss at denne kapasiteten ble fylt opp av blått hydrogen med kraft fra land, kreves det 182 TWh med naturgass og 14 TWh med elektrisitet. For å sette disse to tallene i et perspektiv så representerer de henholdsvis 14% av dagens gasseksport gjennom rørledninger fra Norge og ca. 9% av Norges kraftproduksjon i et normalår. En blå hydrogenfabrikk kan produsere sin egen kraft med gasskraft med CO2-fangst. Da transporteres CO2 fra gasskraftverket bort sammen med CO2 fra den blå hydrogenproduksjonen.

Lønnsomhet og andre forhold vil avgjøre valget mellom kraft fra land og egen gasskraft. Hvis vi tenkte oss at 4 millioner tonn hydrogen skulle skaffes ved produksjon av grønt hydrogen med dagens energieffektivitet for elektrolyse (52.5 kilowattimer-el per kg hydrogen), trengs det 210 terawattimer med strøm. Det tilsvarer 140% av Norges kraftproduksjon i et normalår. Hvis vi for eksempel produserer dette med offshore vindkraft så trengs det 60% mer installasjon av offshore vindkraft enn det som er Regjeringens mål i 2040, 30 gigawatt. Og all denne vindkraften vil da bli benyttet til det ene formål å skaffe Tyskland hydrogen. Med framtidens energieffektivitet for elektrolyse (46 kilowattimer el per kilo hydrogen) reduseres kraftbehovet til 184 TWh og behovet for installasjon overskrider Regjeringens mål for vindkraftutbygging med 40%. For å bli konkurransedyktig på pris må sannsynligvis hydrogen fra Norge produseres med vindkraft på land. Da trengs det mer installasjon av vindkraft enn det som er nevnt ovenfor, siden vindstyrken er lavere. Clean_Hydrogen_Monitor peker på at hydrogenproduksjon med vindkraft på land i Norge er billigere enn fra solkraft i Europa, se Fig. 3.8 på side 51 i denne linken, Clean_Hydrogen_Monitor_11- 2023_DIGITAL.pdf (hydrogeneurope.eu). DNV har en figur 3.10 på side 37 i sin rapport «Energy Transition Norway 2023», som viser hvordan de tror kostnadsutviklingen vil bli for ulike former for vindkraft, Energy Transition Norway 2023 (dnv.com). Dersom offshore vindkraft mot formodning kan komme ned på samme kostnadsnivå som onshore, vil det være mer sannsynlig at store mengder offshore vindkraft, som flere land går sammen om i Nordsjøen, kan dekke en betydelig del av Tysklands og EUs behov for kraft til grønn hydrogenproduksjon.

Vi vil peke på at Gassco for tiden arbeider videre, sammen med andre partnere, med vurdering av transportkapasitet for hydrogen til Tyskland. I disse analysene vil tallet på 4 millioner tonn hydrogen per år være oppe til vurdering. Equinor vurderer å bygge ut kapasitet for å produser inntil 2.5 millioner tonn blått hydrogen per år innen 2038. Det skal bli interessant å se hva Gassco kommer fram til i sin pågående analyse av blant annet hensiktsmessig kapasitet. Uansett hva de måtte komme fram til, så er det bare å skalere deres nye tall i forhold til tallet 4 som vi har benyttet her. Da kan vi skalere våre tall ovenfor med samme skaleringsfaktor.

Selv om Norge sannsynligvis vil få problemer med å levere store mengder grønt hydrogen til utlandet, med mindre planer for offshore vindkraft øker vesentlig, har vi muligheten til å bli en betydelig leverandør at utstyr til produksjon av grønt hydrogen på verdensmarkedet. Norge har både offensive bedrifter og forskningsmiljø innenfor området vannelektrolyse. Dette vil sannsynligvis bli et sterkt vekstområde med økende aktivitet i hele verden. Norge bør gripe denne sjansen.

Metangassutslipp fra blått hydrogen

Tyskland og EU er bekymret for klimagassutslippene som kan forbindes med produksjon av blått hydrogen. Bekymringen gjelder både metanutslipp fra utvinning, transport og bruk av naturgass og CO2-utslipp fra produksjonen av hydrogen. Mange nasjoner som driver med olje- og gass-utvinning, har metanutslipp på et nivå som dermed reduserer vesentlig miljøgevinsten ved å gå over til blått hydrogen. Norge står i en særstilling når det gjelder lave metanutslipp inntil andre gassproduserende land eventuelt tar skikkelig tak i denne problemstillingen. Nederland ligge bare litt bak oss, men andre land må sette i verk kraftige tiltak. Metanutslippene i Norge utgjorde i 2022 10.1% av de totale utslipp av klimagasser, dvs. 4.94 mill. tonn CO2eq, Metan (CH4) (miljodirektoratet.no). Av dette sto olje og gassnæringen for 7.51% eller 0.37 mill tonn. Vi har lastet ned data fra IEA Methane Tracker for 2023 og regnet ut at metanutslippet for 2023 fra norsk olje og gassnæring tilsvarte 0.41 til 0.47 tonn CO2e avhengig av hvor mye av kategorien «Other from oil and gas» som tillegges oljeindustrien eller annen industri, Methane Tracker – Data Tools – IEA . Rystad Energy skriver i en rapport om norsk olje og gass følgende: “I dag er utslippsintensiteten fra metan fra norsk oljeproduksjon 0,6 kg CO2e per fat. Tallet er ventet å synke til 0,4 kg CO2e per fat i 2030, i tråd med «Global Methane Pledge». Det globale snittet er beregnet til å være 25 kg CO2e per fat i 2030, ned 30% fra dagens nivå”.

- Netto-klimagassutslipp-fra-okt-olje-og-gassproduksjon-pa-norsk-sokkel_hovedrapport.pdf (regjeringen.no).

Når det gjelder CO2 så planlegges nye anlegg for hydrogenproduksjon med lave CO2-utslipp, og det vil bli arbeidet videre for å redusere disse helt ned mot null gjennom forskning og industriell utvikling.

Vi vil bemerke at blått hydrogen kan i prinsipp like gjerne produseres i Tyskland som i Norge siden de får tilført vår naturgass gjennom eksisterende gassrør, og strøm har de selv i like stort omfang som Norge. Hvorfor skal vi da legge et dyrt hydrogenrør til Tyskland? Her er det flere usikkerhetsfaktorer som kommer inn i beslutningen både på norsk og tysk side. Vi nevner noen av dem:

- EU ønsker å slutte med import av naturgass og vil heller gå over til hydrogen som er ren

- CCS har vært omstridt i Tyskland og de har ikke et regelverk for transport av CO2 foreløpig.

- Det er også usikkerhet rundt kvoter og hvem som blir godskrevet for lagret CO₂, m.v.

En utviklingsprosess kan gå raskere hvis Norge tar hånd om CO2-håndtering selv og selger den rene varen hydrogen. Da kan vi sikre at hydrogenet som produseres dekarboniseres i henhold til Norges og EUs klimamål. Hvis Tyskland en gang i framtiden avslutter import av norsk naturgass og Norge har betydelige gjenværende ressurser, kan vi fortsette å produsere blått hydrogen og selge dette på verdensmarked med skipstransport.

Hvor mye kraft kreves for produksjon av blått hydrogen

Etablering av en fabrikk for blått hydrogen med kraft fra land vil kreve mye kraft når vi ser på det som et enkeltprosjekt i norsk sammenheng. En fabrikk med kapasitet 1.25 mill. tonn hydrogen per år, som representere halvparten av Equinor sin ambisjon for 2038, vil kreve ca. 4.4 TWh strøm per år og et effektuttak på 500 til 550 MW avhengig av driftstiden.

Det er for tiden debatt om hvordan slike kraftkrevende prosjekter skal prioriteres. Noen nettselskap har innført modenhet som kriterium, men det «ropes» også på at politiske beslutninger må til i prioritering av kraftkrevende prosjekter. En eventuell blå hydrogenfabrikk vil bli berørt av slike framtidige prioriteringsbeslutninger, med mindre det produserer sin egen kraft med gasskraft med karbonfangst og lagring.

Ja, takk. Begge deler!

Vi gir ikke noen anbefaling om å satse på det ene eller andre av grønt eller blått hydrogen, vi sier heller «ja takk, begge deler» basert på betydningen for norsk næringsliv og samfunnet som helhet. Investeringer i elektrolyse vil skje over store deler av verden og norsk industri deltar aktivt for å vinne i den konkurransen som oppstår. Norge står i en særstilling når det gjelder leveranser som monner av blått hydrogen til EU på grunn av at vi har erfaring med å lagre CO2 og utvikler ny lagerkapasitet i Nordsjøen, samt de lave norske metanutslippene som er nevnt ovenfor.

Vi gir ikke noen anbefaling om å satse på det ene eller andre av grønt eller blått hydrogen, vi sier heller «ja takk, begge deler» basert på betydningen for norsk næringsliv og samfunnet som helhet.

Blått hydrogen vil bli viktig i en overgangsfase til fornybarsamfunnet hvor grønt hydrogen tar over. Det er sannsynligvis rom for å levere blått hydrogen i en del tiår framover. Men skal vi gjøre det godt i et 30 til 100 års perspektiv på området hydrogen, må vi også sko oss for grønt.

Dypdykk: Våre beregninger basert på en metode som er presentert i tidsskriftet Joule

Noen mener at blått hydrogen vil utspille sin rolle rundt 2030, Green Hydrogen to Undercut Gray Sibling by End of Decade | BloombergNEF (bnef.com). Vi har vurdert konkurranseforholdet mellom blått og grønt hydrogen ved bruk av beregningsmodulen som er presentert i forbindelse med den omtalte Joule-artikkelen, «On the cost competitiveness of blue and green hydrogen», On the cost competitiveness of blue and green hydrogen – ScienceDirect. Vi har sett på hydrogenproduksjon i form av såkalt grunnlast, som betyr jevn produksjon gjennom mesteparten av året. Vi har dermed ikke regnet på det tilfellet der elektrolyse kan skje i kortere perioder av året med lav strømpris.

Vi har benyttet gasspriser og CO2-priser som angitt i tabellen nedenfor. Merk at gassprisen her er angitt med referanse til nedre brennverdi (Lower Heating Value, LHV). Ved salg av gass, f.eks. slik som TTF i Nederland, brukes vanligvis øvre brennverdi (Higher Heating Value, HHV). HHV er ca. 10% større en LHV for naturgass.

| 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | ||

| Naturgass | €/MWh, LHV | 32,2 | 26,9 | 26,9 | 26,9 | 26,9 | 26,9 |

| Utslipp CO2 | €/tonn | 125 | 175 | 229 | 280 | 330 | 380 |

CO2 prisen er høy i forhold til f.eks. IEA Net Zero som anslår pris på 250 $/tonn i 2050 for «advanced ecenomies», tilsvarende ca. 234 €/tonn. Bakgrunnen for valget av CO2-prisene er gitt i denne referansen: Notwendige CO2-Preise zum Erreichen des europäischen Klimaziels 2030 :: PIKpublic (pik-potsdam.de). Der har de beregnet hva CO2-prisen må være hvis den skal være den eneste driveren for begrensning av CO2-utslippene. EU har valgt å bruke flere virkemidler som f.eks. REPower EU, så dermed behøver ikke CO2-prisen bli så høy for å oppnå de ønskede målene. Modellen tar hensyn til metanutslipp ved utvinning av naturgass. Prosentandelen metanutslipp legges til utslippet fra bruken av naturgass i reformeringsprosessen, slik at den betaler både for direkte CO2-uslipp fra bruk av naturgass og i tillegg CO2 effekten av tilhørende metanutslipp ved utvinning, transport og bruk av naturgassen.

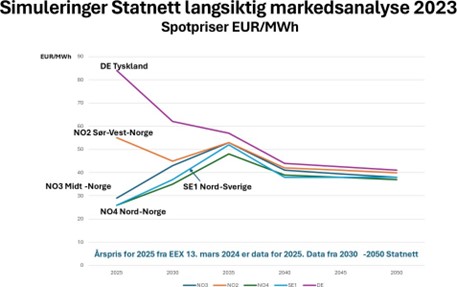

Når det gjelder strømpriser så har vi lagt til grunn spotpriser for kraft fra Statnett sin langtids markedsanalyse fra mars 2023, som er vist på figuren nedenfor, langsiktig-markedsanalyse-2022- 2050.pdf (statnett.no). Vi har også utarbeidet noen scenarioer for spotpris selv som er omtalt nedenfor. I tillegg til spotpris kommer nettleie som vi har beregnet til 10 €/MWh når forbruket er grunnlast, flat profil over året. Da har vi antatt fritak for Forbruksavgift som praktiseres overfor store industribedrifter.

I våre analyser har vi valgt å bruke prisbane fram til 2050 for NO2-Sør-Vest Norge, DE-Tyskland og SE1-Nord Sverige.

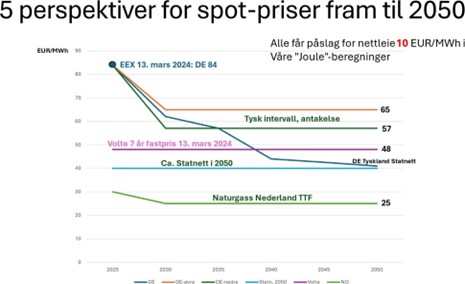

Videre har vi laget noen scenarier selv som er gjengitt på figuren nedenfor. Vi antar et prisbånd for Tyskland som gjør at spotprisen der ikke synker lengre ned enn 57-65 €/MWh. Dette tilsvarer at strømprisen blir ca. det dobbelte av gassprisen, hvis gassprisen blir ca. 30 €/MWh. Dette er typisk hvis produksjonskostnaden for gasskraft setter prisen på el i forhold til gassprisen. Det er en sterk avhengighet mellom gass- og strømpris i dag, men så vil denne avhengigheten svekkes etter hvert som naturgass eventuelt fases ut. Vi har tatt med et tenkt scenario med fast pris hele perioden der utgangspunktet var prisen på Regjeringens Fastprisavtale for industribedrifter hos Volte i mars 2024. Til slutt har vi tatt med et scenario med fast, lav pris på 40 €/MWh hele perioden.

Andre data som er benyttet i Joule-modellen er gjengitt nederst i dette vedlegget.

Med en gitt tidsserie for pris på strøm og naturgass fram til 2050, beregner modellen tidspunkt for når blått hydrogen blir billigere enn bruk av naturgass med betaling for CO2-utslipp. Videre beregnes når grønt hydrogen blir billigere en bruk av naturgass med betaling for CO2, og når grønt hydrogen blir billigere enn blått.

Nedenfor vises en tabell med beregningsresultater. Det er bare brukt ett scenario for gasspris gitt i øverste linje i tabellen. Der er prisen på naturgass referert til nedre brennverdi. Den må deles på 1,1 for å få referanse til øvre brennverdi, slik som prisen på TTF-gass, EU Natural Gas TTF – Price – Chart – Historical Data – News (tradingeconomics.com). Det er utført beregninger for 8 scenarioer med ulike elektrisitetspriser som er omtalt ovenfor. Resultatene er gjengitt i de to tabellene nedenfor. Første del av tabellen viser gass- og elektrisitetspriser for de ulike scenarioene. Så kommer videre til høyre beregnet Levelized Cost of Hydrogen, LCOH, for de ulike scenarioene. I vår beregning av LCOH inngår ikke et ledd for utslippskostnad for CO2 da vi i stedet benytter det som i den omtalte Jule-artikkelen beskrives som «Fuel switching CO2-price».

| Gas and electricity prices (€/MWh) | LCOH (€/MWh) | ||||||||||||

| 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | ||

| Blue H2 | Normal gasspris | 32,2 | 26,9 | 26,9 | 26,9 | 26,9 | 26,9 | 87,71 | 76,58 | 73,41 | 70,24 | 67,07 | 63,91 |

|

Green H2 | NO2 S-V Norge | 72 | 55 | 63 | 52 | 51 | 50 | 164,35 | 128,78 | 128,28 | 102,47 | 93,66 | 87,9 |

| DE Tyskland | 94 | 72 | 67 | 54 | 52,5 | 51 | 198,2 | 154,9 | 134,2 | 105,33 | 95,73 | 86,67 | |

| Tyskland 65+10 | 85 | 75 | 75 | 75 | 75 | 75 | 184,35 | 159,52 | 146,06 | 135,33 | 126,76 | 118,57 | |

| Tyskland 57+10 | 85 | 67 | 67 | 67 | 67 | 67 | 184,35 | 147,21 | 134,2 | 123,9 | 115,73 | 107,9 | |

| Regjer. Fastpris | 60 | 60 | 60 | 60 | 60 | 60 | 145,89 | 136,44 | 123,83 | 113,9 | 106,07 | 98,57 | |

| Lav pris 40 | 50 | 50 | 50 | 50 | 50 | 50 | 130,51 | 121,06 | 109,02 | 99,61 | 92,28 | 85,24 | |

| SE1 N-Sverige | 36 | 47 | 62 | 48 | 48 | 48 | 108,97 | 116,44 | 126,8 | 96,75 | 89,52 | 82,57 | |

| Elpris – lik LCOH | On par LCOH | 22,2 | 21,2 | 25,9 | 29,5 | 31,7 | 41,0 | ||||||

| CO2-intensity (kg/MWh) | CO2 fuel switching price (€/t) | When does green become competitive with blue (considering the delta in emission) if the CO2 emissions price is 200 €/t | ||||||||||||

| 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | 2025 | 2030 | 2035 | 2040 | 2045 | 2050 | |||

|

Blue | Normal gasspris | 64,94 | 64,94 | 64,94 | 58,26 | 51,59 | 44,92 | – | – | – | – | – | – | |

|

Green H2 | NO2 S-V Norge | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 4154 | 1842 | 1476 | 457 | 161 | 5 | 2040-2045 |

| DE Tyskland | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 5989 | 3013 | 1691 | 545 | 218 | -25 | 2045-2050 | |

| Tyskland 65+10 | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 5238 | 3220 | 2123 | 1473 | 1059 | 751 | beyond 2050 | |

| Tyskland 57+10 | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 5238 | 2668 | 1691 | 1119 | 760 | 491 | beyond 2050 | |

| Regjer. Fastpris | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 3153 | 2185 | 1314 | 810 | 498 | 264 | beyond 2050 | |

| Lav pris 40 | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 2320 | 1496 | 775 | 368 | 124 | -60 | 2040-2045 | |

| SE1 N-Sverige | 46,49 | 42,64 | 37,45 | 32,61 | 28,08 | 23,83 | 1152 | 1288 | 1422 | 280 | 49 | -125 | 2040-2045 | |

| €/MWh | ||||||||||||||

CO2-intensiteten gir CO2-utslipp målt i kg/MWh hydrogen. I felt nr. 2 fra høyre er det beregnet hva CO2-prisen må være for at grønt hydrogen skal gi samme kostnad som blått. Helt til høyre er det angitt når dette vil skje dersom CO2-prisen settes til 200 €/tonn. Vi ser at det varierer litt i tid for de forskjellige scenarioene, men skjer først etter 2040.

I de to øverste og to nederste prisscenarioene i tabellen blir grønt hydrogen tidligst mer lønnsom en blått, litt etter 2040. For alle disse fire prisscenarioene ligger kraftprisen, inklusive nettleie, i området 48 til 52.5 €/MWh i 2045. Så ved et prisleie for kraft på ca. 50 €/MWh, inklusive 10 €/MWh i nettleie, skjer det et skifte fra blått til grønt rundt 2040 til 2045. Det er ikke bare den lave kraftprisen som er årsaken til dette. Prisen på CO2-utslipp har noe å si når CO2-prisen bli så høy som den er antatt i 2040, 280 €/tonn. I tillegg betales det for tilhørende metanutslipp. Utviklingen av CAPEX, energieffektivitet har også betydning. Tabellen nedenfor viser forutsetninger for CAPEX.

| CAPEX | 2025 | 2030 | 2040 | 2050 | |

| Blått hydrogen | EUR/kW | 1200 | 900 | 700 | 700 |

| Grønt hydrogen | EUR/kW | 500 | 400 | 200 | 100 |

Vi har antatt at CAPEX for grønt hydrogen synker jevnt fra 2030 til 2050 og den elektriske effektiviteten for grønt øker fra 65% i 2030 til 70% i 2040 og videre til 75% i 2050. Vi har forutsatt at andel fornybar elektrisitet er 100% i hele perioden i disse beregningene. Vi har beregnet følsomheten for den strømprisen som gir lik LCOH for de to prosessene med variasjon av henholdsvis CAPEX, CO2-pris og energieffektivitet for elektrolyse ved bruk av en forenklet modell. Det ga følgende resultater. En reduksjon i CAPEX fra 700 til 600 EUR/kW H2 HHV og 7% rente, senket strømprisen for lik LCOH med 0.87 EUR/MWh. For å få samme utslag måtte vi senke CO2-prisen med 97.7 EUR/tonn og redusere strømforbruket i elektrolysen med 0,876 kWh-el/kg H2. Det er sannsynlig at disse relative sensitivitetene vil bli forholdsvis like ved en analyse hvor Joule-modellen blir brukt.

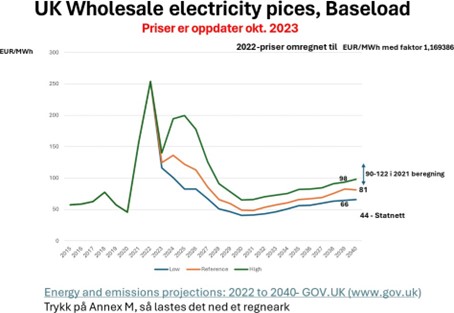

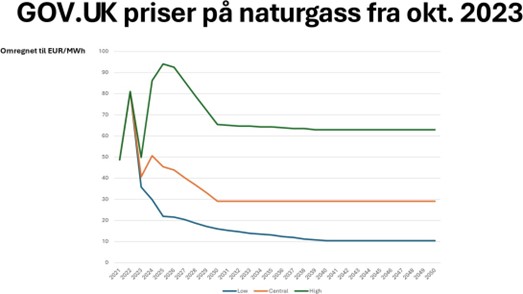

Det er betydelig usikkerhet når det gjelder å anslå framtidige kraftpriser i Norden og EU. Statnett har antatt i sin langsiktige markedsanalyse at spotprisene på strøm vil falle ned mot ca. 40 €/MWh. Denne antakelsen bygger på at det vil bli mye billig sol og vindkraft tilgjengelig som skaper lange perioder med svært lave kraftpriser når det blåser kraftig og det er gode solforhold. Så blir spørsmålet om investorer vil investere under slik forhold – de får ikke betalt godt nok for strømmen som de produserer i lange perioder av året. For å få endene til å møtes, må investorene få tilstrekkelig med subsidier, og hvor langt er statene i EU villige til å strekke seg på dette området? Satsingen på å bli uavhengig av naturgass og olje fra Russland er en sterk drivkraft, men hvor langt vi statene gå i sine budsjetter fra år til år? De neste to figurene viser UK sine siste framskrivninger fra oktober 2023 for kraftpris og Gasspris, ref. HHV. UK sin framskrivning for kraftpris ligger i et bånd fra 66 til 98 €/MWh i 2040, mens Statnett har 44 €/MWh for både UK og Tyskland. Så her spriker fremtidsbildene. Men enkelte tror det kan komme mye billig kraft, Liebreich: Net Zero Will Be Harder Than You Think – And Easier. Part II: Easier | BloombergNEF (bnef.com)

Det som er den primære driveren for overgangen til grønt hydrogen i våre simuleringer er at kraftprisen, inklusive nettleie på 10 €/MWh, synker til ca. 50 €/MWh. Det tilsvarer at spot-prisen for kraft må synke til ca. 40 €/MWh som i Statnett sin langsiktige markedsanalyse. Videre må CO2-prisen bli så høy som 280 €/tonn, som er ca. 50 €/tonn over IEA sin Net Zero antakelse på 250 $/ton.

En inngang til å forstå konkurranseforholdet mellom blått og grønt hydrogen er å forstå sammenhengen for de årlige energikostnadene for de to prosessene. Ved produksjon av grønt hydrogen brukes det bare strøm. Ved produksjon av blått hydrogen ved ATR-reformering brukes det mye naturgass og litt strøm. Sum energi målt i TWh er ca. det samme for begge prosessene. Da sier det seg selv at den årlige energikostnaden blir lik for de to prosessene når strømprisen er omtrent lik gassprisen. Det er et enkelt regnestykke å finne ut når energikostnadene blir like. Energikostnaden for elektrolyse ved å produsere 1 kg hydrogen er ved dagens teknologi: A kWh/kg H2xPe, der Pe er prisen på elektrisitet og A strømforbruk per kilo H2 for elektrolyse. Med dagens teknologi er denne ca. 52 kWh/kg H2. US Department of Energy, DOE, har satt et «Ultimate target» på 46 KWh/kg H2 for PEM elektrolyse, Technical Targets for Proton Exchange Membrane Electrolysis | Department of Energy. Den teoretisk nedre grense ved vannelektrolyse er 39.4 kWh/kg H2.

Elektrolyse produserer hydrogen ved 1 atm. trykk. For å sammenlikne elektrolyse og ATR reformering ser vi på ATR-reformering uten kompresjon av hydrogenet. Da faller strømforbruket fra 3.5 til 1.33 kWh-el/kg H2. Energikostnaden ved å produsere 1 kg hydrogen med ATR-reformering blir da:

1.33 kWh-el/kg H2xPe+3.2 kg NG/kg H2x14.2 kWh-term/kg NGxPg, der Pg er pris på naturgass, NG betyr naturgass og 14.2 er øvre brennverdi for naturgass, HHV. Tallet 3.5 kWh-el/kg H2 har vi fra Gassco, GER-NOR Joint feasibility study report – Hydrogen (gassco.eu) og 3.2 kg NG/kg H2 har vi fra en artikkel fra MIT, H2 production through natural gas reforming and carbon capture: A techno-economic and life cycle analysis comparison – ScienceDirect.

Betingelsen om lik energikostnad gir:

AxPe=1.33xPe+3.2×14.2xPg=1.33xPe+45.44xPg

(A-1.33)xPe=45.44xPg

Pe=45.44/(A-1.33)xPg.

Så kan du sette inn A= henholdsvis 52, 46 og 39.4 og du får strømpris 26.9, 30.5 og 35.8 EUR/MWh når gassprisen er 30 EUR/MWh. Å nå særlig mye lengre ned i strømforbruk for PEM enn DOE sitt «Ultimate target» som gir 30.5 er sannsynligvis en stor utfordring, selv om det er mulig å bevege seg nærmere den teoretiske grensen 39.4 som gir 35.8. Så det er ikke så stor forskjell på gasspris på 30 EUR/MWh og strømpris i området 26.9.0 til 30.5, med mulighet til litt bevegelse i retning av den teoretiske grensen på 35.8 gjennom forskning og utvikling.

Når man på vanlig måte skal beregne Levelized cost of hydrogen, LCOH, som sier noe om hva det koster å bygge ut produksjonskapasitet, vil blått hydrogen inneholde ledd for både CO2-utslipp og CO2 transport og lagring. Da vil grønt hydrogen komme bedre ut enn blått sammenliknet med bare å se på energikostnaden, siden blått får tilleggskostnader forbundet med CO2, samt høyere CAPEX. Dette fører til at grønt hydrogen «tåler» høyere strømpris enn blått. I våre beregninger har vi benyttet gasspris på 26.9 €/MWh, referert nedre brennverdi (LHV). Dette tilsvarer 24.5 €/MWh referert øvre brennverdi (HHV) som brukes ved salg og kjøp av naturgass. I våre beregninger fikk vi et skifte fra blått til grønt hydrogen i det øverste scenarioet i tabellen mellom 2040 og 2045, da CO2- prisen var ca. 280 €/tonn og strømprisen ca. 51 €/MWh. Strømprisen var dermed ca. 51-24.5=26.5 €/MWh høyere enn markedsprisen på naturgass. Med lavere CO2-pris ville forskjellen ha blitt noe mindre.

Enerdata har beregnet en bane for framtidig CO2-pris som blir liggende på ca. 70-75 EUR/tonn fram til 2030. Så begynner den å stige ut gjennom 2030-tallet og når 130 EUR/tonn i 2040, for så å stige kraftig etterpå og overstige 500 EUR/tonn i 2044. De mener noe må endres med systemet for å unngå en slik eksplosjon i prisen.

Carbon Price Forecast 2030-2050: Assessing Market Stability & Future Challenges | Enerdata.

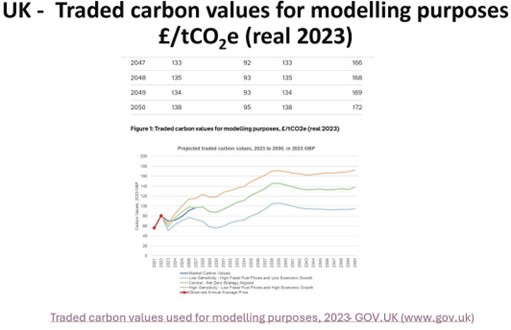

UK har utviklet et sett med framtidspriser hvor de mener det sentrale scenarioet vil tilfredsstille Net Zero, se figuren nedenfor, Traded carbon values used for modelling purposes, 2023 – GOV.UK

Parametere I Joule modellen

Data som er benyttet i modellen:

Blue CAPEX EUR/kW hydrogen LHV ATR-CCS-93%

2025 1200

2030 900

2040 700

2050 700

Fixed operation and maintenance cost EUR/kW hydrogen LHV ATR-CCS-93%

2025 1200

2030 900

2040 700

2050 700

Variable operation and maintenance cost (w/o fuel cost) EUR/MWh hydrogen LHV ATR-CCS-93%

2025 1.908

2030 0.252

2050 0.252

Full load hours of blue-hydrogen plant h const 8322

Carbon transport and storage cost EUR/t CO2 2025 15

2030 10

2050 10

Base emissions of blue hydrogen (per LHV) g CO2eq/MJ

Conversion of natural gas, ATR-CCS-93%, GWP100 const 4.9 +- 0.0 Electricity, ATR-CCS-93%, GWP100 const 0.2

Supply-chain CO₂, ATR-CCS-93%, GWP100 2025 10.9

2035 10.9

2050 5.5

Supply-chain CO₂, ATR-CCS-93%, special case: low supply-chain CO2, GWP100

2025 10.9

2030 7.09

2040 3.82

2050 1.09

Carbon transport & storage, ATR-CCS-93%, GWP100 const 0.3 Other, ATR-CCS-93%, GWP100 const 1

Capture rate of blue-hydrogen technologies percent ATR-CCS-93% const 93 ± 5

Methane leakage emissions corresponding to 0.03% leakage g CO₂eq/MJ natural gas LHV:0,00015532

Fuel efficiency (natural gas) percent ATR-CCS-93% const 73 Fuel efficiency (grid electricity) ATR-CCS-93% const 25 MW H2 LHV/MWel

Fixed operation and maintenance cost percent const 3 of CAPEX

GHGI of electrolysis kg CO2eq/kgH2 GWP100

2025 0.12.

2050 0.06

GHGI of electricity kg CO2eq/kWh Renewable, GWP100

2025 0.027

2050 0.016

Fossil, GWP100 2025 0.400 +-0.0

2050 0.400 +-0.0

Elec. efficiency percent 2025 65

2030 65

2040 70

2050 75

Lifetime of electrolysis plants.

2025 12.5

2030 15

Variable operation and maintenance cost (w/o fuel cost) EUR/MWh H2 const 0.4 +- 0.1

Green CAPEX (electrolysis) EUR/kWel

2025 500

2030 400

2040 200

2050 100

Share of renewable and grey electricity. 100% means RE only. Percent 2025 100.0 + 0.0 – 2.5

2030 100.0 + 0.0 – 2.5

2035 100.0 + 0.0 – 2.5

2050 100.0 + 0.0 – 2.5

Kommentarer

excellent article. ATR I considered the optimum way to transform NG to H2 without COe emissions, future prices will be close for ATR blue H2 compared to Green H2.